Штраф по контролируемым сделкам с нерезидентами

Автор Мария Овсянникова

Как известно, с 01.01.2024 действуют новые размеры штрафов в рамках ТЦО.

Большое недоумение вызывает юридическая техника, использованная в п. 1 ст. 129.3 НК РФ. Давайте обсудим.

Согласно абзацам 1 и 2 п. 1 ст. 129.3 НК РФ

неуплата налога по сделкам с нерезидентами в результате применения нерыночных цен в контролируемых сделках (абз. 1)

- влечет взыскание штрафа в размере неуплаченной суммы налога с дохода, указанного в абз. 1 п. 6.1 ст. 105.3 НК РФ, но не менее 500 000 рублей (абз. 2)

Положение абз. 1 сформулировано самым широким образом: под описание правонарушения (гипотезу) попадает любая недоплата налога в рамках манипулирования ценами в контролируемых сделках, когда стороной сделки является нерезидент.

Из пп. 1.2 п. 1 ст. 105.3 следует вывод о том, что для ситуации, когда всеми сторонами контролируемой сделки являются резиденты РФ, применяется другой размер санкций.

То есть, абзацы 1 и 2 п. 1 ст. 129.3 НК РФ распространяется на все ситуации недоплаты налогов по контролируемым сделкам с участием нерезидентов.

Рассмотрим на 2 ситуации, возникающие при международной поставке товаров.

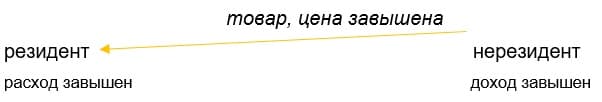

Ситуация 1:

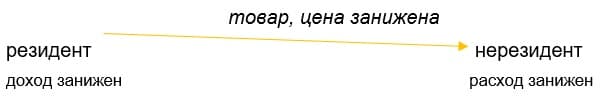

Ситуация 2:

Эти два примера мы рассматриваем по следующей причине.

В санкции п. 1 ст. 129.3 НК РФ (когда речь идет об определении размера штрафа) идет ссылка только на п. 6.1 ст. 105.3 НК РФ, а именно, штраф составляет 100% суммы, указанной в данном пункте.

Норма п. 6.1 посвящена переквалификации в дивиденды суммы, на которую был увеличен доход нерезидента в случае симметричных корректировок.

Суть данной нормы состоит в следующем. Если цена в сделке была завышена и нерезидент получил «завышенный» доход, обуславливающий симметричные корректировки, то такой доход приравнивается к дивидендам и подлежит обложению по ставке 15%. Российская организация при этом является налоговым агентом.

Как видно, данная норма применима к Ситуации 1 в нашем примере.

Однако в Ситуации 2 также корректируется налоговая база, и в части занижения дохода резидент-продавец уплачивает налог с суммы, на которую в налоговых целях увеличивается его доход.

И для этой ситуации, при формальном прочтении абз. 2 п. 1 ст. 129.3 НК РФ, налоговая ответственность вообще не предусмотрена!

Ведь данный абзац ссылается на сумму, которая подлежит переквалификации в дивиденды как «сверхдоход» нерезидента. А в Ситуации 2 совсем другая картина. Резидент «недополучает» доход и недоплачивает налог.

Применить ответственность, предусмотренную для внутрироссийских контролируемых сделок (п. 1.2 ст. 129.3 НК РФ), мы также здесь не можем.

Возможно, что практика пойдет по пути применения в случаях, аналогичных Ситуации 2, минимального порога штрафа, установленного п. 1 ст. 129.3 НК РФ, - 500 000 руб. Но такой подход в полной мере не соответствует данной норме.

Также у нас существует еще общая норма об ответственности – это п. 1 ст. 122 НК РФ. Она говорит о 20% от неоплаченной сумме налога. Но одновременно в ней содержится оговорка, что она применяется в случаях, не предусмотренных ст. 129.3 НК РФ.

Применяется ли ст. 129.3 НК к Ситуации 2?

Пока, на наш взгляд, ситуация является парадоксальной.

Будем следить за появлением какой-либо практики по данному вопросу.

Остались вопросы? Свяжитесь с нами!

Связаться